市・県民税

市民税には個人市民税と法人市民税があり、個人市民税は、1月1日時点で住所のある市町村で個人県民税と一緒に課税されます。

目次

個人市・県民税

個人市・県民税は均等に負担していただく「均等割」と、前年中の所得に応じて負担していただく「所得割」との合計です。

課税対象者と税率

市内に住所のある個人

その年の1月1日時点で武雄市に住所(住民票または居所)があり、前年中に所得がある方

【税率】

- 均等割 一律4,500円(うち市民税3,000円、県民税1,500円)

- 所得割 一律10%(うち市民税6%、県民税4%)

※分離課税(譲渡所得など)分は、対象となる所得の種類により異なる税率が設定されています。

(例)株式や投資信託、先物取引等の税率 5%(うち市民税3%、県民税2%) 不動産の譲渡所得(売却益)の税率 ・長期譲渡所得(所有期間5年超) 5%(うち市民税3%、県民税2%) ・短期譲渡所得(所有期間5年以下)9%(うち市民税5.4%、県民税3.6%)

森林環境税(国税)

令和6年度から森林環境税(国税1,000円)が課税されています。森林環境税とは、森林整備などに必要な地方財源を安定的に確保するために作られた税金です。個人市・県民税の均等割と合わせて賦課徴収します。

市内に事務所・事業所または家屋敷を有するが、住所はない個人

その年の1月1日時点で武雄市に住民票がない方で、自身が使用する目的で家屋を所有している方や、個人で事務所等を構え事業を営んでいる方

【税率】

- 均等割 一律4,500円(うち市民税3,000円、県民税1,500円)

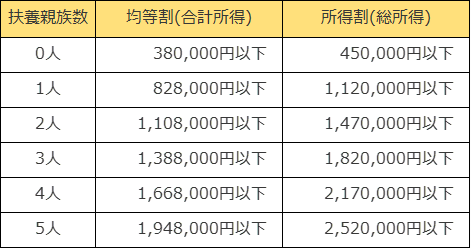

均等割・所得割が非課税となる基準

均等割も所得割もかからない方

- 生活保護法の規定により生活扶助を受けている方

- 障がい者、未成年者、寡婦またはひとり親で前年中の合計所得金額(※)が135万円以下の方

※合計所得金額:純損失または雑損失の繰越控除前の総所得金額、土地・建物の譲渡所得金額(特別控除前)、上場株式等に係る配当所得の金額(損失繰越控除前)、株式等の譲渡所得等の金額(損失繰越控除前)、先物取引に係る雑所得等の金額(損失繰越控除前)、山林所得金額および退職所得金額の合計額

※総所得金額:給与所得、事業所得、不動産所得、配当所得、一時所得、雑所得、利子所得、総合譲渡所得の所得金額の合計額(ただし、利子所得のうち、県民税利子割の課税対象となるものは含まれない。)

均等割がかからない方

- 同一生計配偶者(※)、扶養親族がいない方 380,000円

- 同一生計配偶者、または扶養親族がいる方

280,000円×(本人+同一生計配偶者+扶養親族数(※))+168,000円+100,000円

※同一生計配偶者:納税義務者と生計を一にする者で、合計所得金額が48万円以下である者

※扶養親族数には、16歳未満の扶養親族も含みます。(以下同じ)

所得割がかからない方

- 所得控除、税額控除により所得割額が算出されない方

- 前年中の総所得金額等の合計額(※)が、次の算式で求めた額以下の方

- 同一生計配偶者、扶養親族がいない方 450,000円

- 同一生計配偶者、または扶養親族がいる方

350,000円×(本人+同一生計配偶者+扶養親族数)+320,000円+100,000円

※総所得金額等の合計額:合計所得金額に純損失、雑損失の繰越控除を適用して計算した金額

【均等割・所得割の非課税基準】

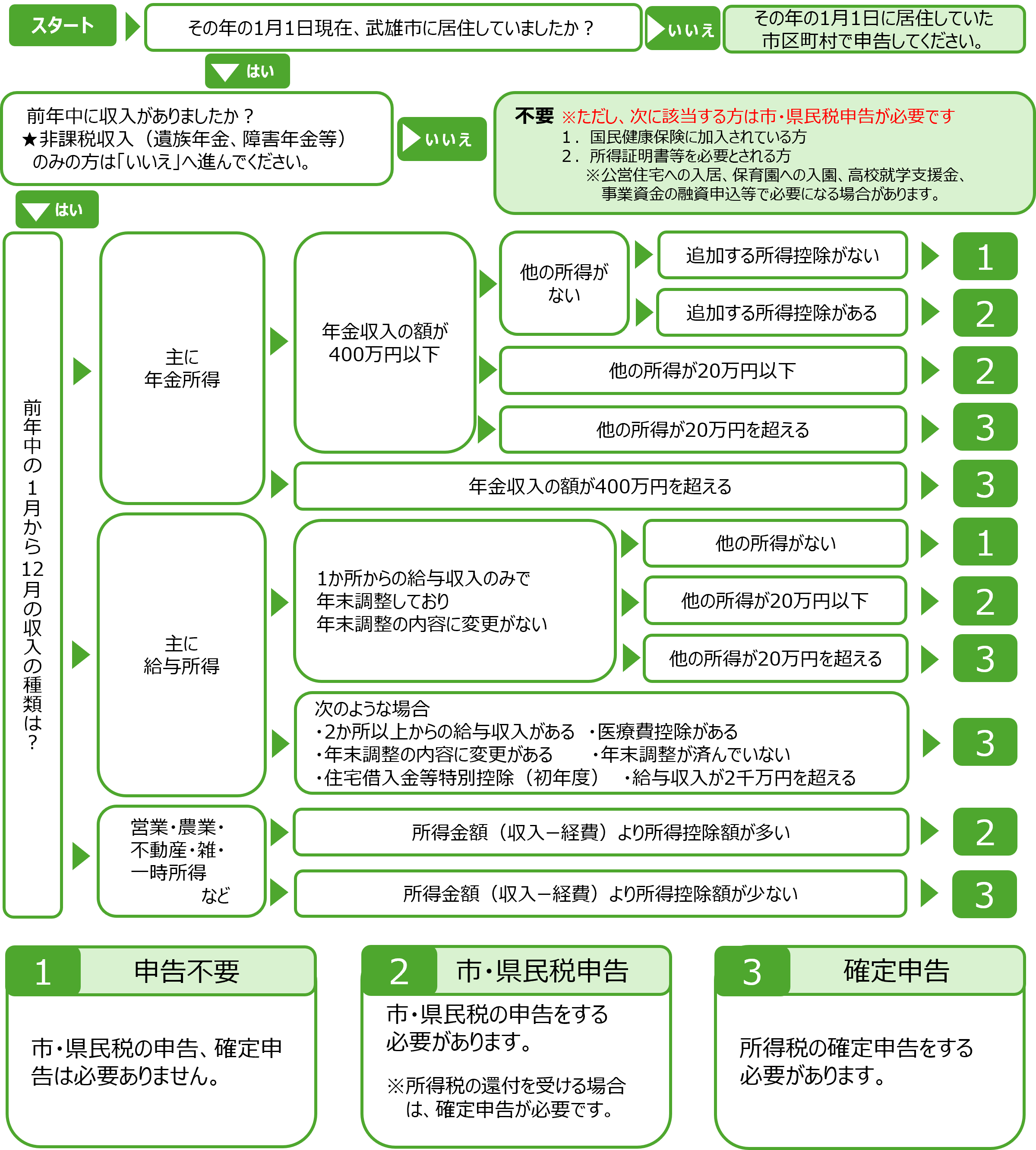

申告について

次の申告フローチャートにより、申告の要否を確認してください。

ただし、あくまで目安であり、ご自身の状況によっては適切な申告方法が異なることがありますので、ご注意ください。

【申告フローチャート】

個人市・県民税の申告が必要な方

個人市・県民税の申告が必要な方は、その年の1月1日に武雄市に住所がある方で、次に該当する方です。

- 事業所得(営業等、農業)、不動産所得、配当所得、雑所得(公的年金に係る所得を除く)、一時所得、譲渡所得などがある方で、所得税の確定申告書を提出していない方

- 給与所得者で、給与所得以外の所得がある方(※)

- 公的年金等の収入が400万円以下で、公的年金以外の所得がある方(※)

※給与・公的年金以外に20万円超の所得がある方は、所得税の確定申告をする必要があります。

個人市・県民税の申告が不要な方

- 所得税の確定申告をされる方

- 年末調整された給与所得のみの方(※)

- 公的年金等に係る収入のみの方(※)

※給与支払者からの「給与支払報告書」が提出されていない場合や、医療費控除、寄付金税額控除、その他源泉徴収票等に記載されていない控除等を受けようとする場合は、申告が必要です。

確定申告が必要な方

- 給与の収入金額が2,000万円を超える方

- 公的年金等(その全部が源泉徴収の対象となる場合に限る)の収入金額が400万円を超える方

- 住宅ローン控除の申告が1年目の方(「(特定増改築等)住宅借入金控除」を初めて受ける方)

※2年目以降は、給与所得者の方は、原則として年末調整で控除の適用を受けることができますが、それ以外の方は引き続き申告が必要です。 - 土地、建物、株式等の譲渡所得がある方で、所得税を納税する必要がある方

- 収用による譲渡所得がある方(収用証明書等をお持ちの方)

- 事業所得(営業等・農業)、不動産所得がある方で、青色申告または消費税申告(インボイス発行事業者の登録をされている方、課税売上高が1,000万円を超える方など)をする方 など

所得税における所得控除について(国税庁ホームページ)(外部リンク)

申告に必要なもの

本人確認書類(いずれか)

- マイナンバーカード

- マイナンバー(12桁)を確認できる書類(通知カードなど)と、本人確認書類(運転免許証など)

前年中の収入金額を証明する書類

- 給与または公的年金の源泉徴収票、支払明細書、支払調書など

- 事業所得(営業等、農業)や不動産所得のある方は、作成した収支内訳書、収入・経費を記入した帳簿書類、アグネス、営農通帳等

各種控除を受けるための証明書または領収書など

- 国民健康保険税、国民年金保険料、介護保険料、後期高齢者医療保険料、その他社会保険料の領収書または納付証明書

- 生命保険料、地震保険料の控除証明書

- 医療費控除の明細書(個人別・医療機関別に1年間の支払額を分けて計算したもの)、医療費通知(医療費のお知らせ等)

- 寄付先から発行された証明書

納付方法

個人市・県民税の納税の方法は、「普通徴収」と「特別徴収」の2通りの方法があります。

普通徴収(事業所得者、その他特別徴収の対象とならない所得のある方)

市から送付された納税通知書により、口座振替または納付書により個人で直接納付する方法です。

納期は、6月、8月、10月、1月の年4回となっています。

特別徴収(給与や公的年金からの天引き)

給与からの特別徴収(給与所得者の方)

その年の6月から翌年の5月までの12回に分けて毎月の給与から天引きし、給与支払者が市へ納入する方法です。

【納付期限】 翌月10日まで(例:6月分=7月10日納期限)

公的年金からの特別徴収(年金所得者の方)

公的年金等の所得にかかる税額を公的年金からあらかじめ天引きし、年金支払者が市へ納入する方法です。

【対象となる方】

その年の4月1日時点において、次のいずれにも該当する方

- 65歳以上の老齢年金受給者で、年金所得にかかる個人市・県民税の税額がある方

- 介護保険料が年金(ただし障害年金や遺族年金等の非課税年金を除く)から天引きされている方

給与からの特別徴収について

給与からの特別徴収とは

給与支払者(事業者)が特別徴収義務者となり、所得税の源泉徴収と同様に、納税義務がある従業員に代わって、毎月の給与から特別徴収(天引き)し、市へ納入する制度です。

地方税法第321条の4及び市税条例第44条の規定により、給与を支払うすべての事業者は、原則、特別徴収義務者として従業員の毎月の給与から徴収していただく義務があります。

特別徴収義務者の事務

- 毎年5月末までに、給与支払者に特別徴収の税額通知等を発送します。その年の6月から翌年の5月まで、納税義務がある従業員の給与から特別徴収(天引き)し、翌月の10日までにその合計額を市へ納入することになります。(※特別徴収する際、所得税のような税額計算などは不要です。)

- 退職等の異動が生じた際は「給与支払報告・特別徴収にかかる給与所得者異動届」を作成し、速やかに市に提出する必要があります。提出された異動届の内容に基づき更正を行い、後日事業者へ税額変更通知書を送付します。

特別徴収するには

給与支払者が毎年1月末日までに提出する「給与支払報告書」に基づき設定されます。

新しく就職した従業員分等をその年の途中から特別徴収する場合は、給与支払者が「普通徴収から特別徴収への切替届出書」を作成し、市へ提出する必要があります。

外国人を雇用する事業者の方へ

給与支払者(事業者)は、納税義務のある従業員等から、個人市・県民税を特別徴収することが法令で義務付けられており、外国人を雇用する場合でも、特別徴収を行う必要があります。

また、外国人従業員の方がその年の途中で退職し、出国(帰国)される場合でも納税義務がなくなることはありません。外国人従業員の方が出国される前に、以下の手続を行ってください。

- 「給与支払報告・特別徴収にかかる給与所得者異動届」の提出

- 当該年度の特別徴収税額の残額を一括徴収

※雇用する外国人の方がその年の1~5月の間に退職する場合は、さらに以下の手続が必要です。

- 翌年度の個人市・県民税にかかる「納税管理人(※)」を選任し、「給与支払報告書」及び「納税管理人申告(申請)書(※)」を提出

※出国(帰国)する方で、日本から出国するまでの間に残りの個人市・県民税を納めることができない場合は、出国する前に日本居住者の中から、自身に代わって納付など税金の手続を行う方(=納税管理人)を定め、市に「納税管理人申告(申請)書」を届け出る必要があります。

※その年の1月1日時点で武雄市に住民票がある方で、その年の1~5月の間に出国(帰国)される場合は、翌年度(新年度)の個人市・県民税が課税される可能性がありますので、必ず納税管理人の届出が必要となります。

※出国予定者の親族等が国内にいない場合は、事業所が納税管理人となっていただきますようお願いします。

なお、事業所が納税管理人となった場合は、翌年度分の税額を本人から預かり、6月中旬以降に納税管理人宛に送付される納付書で納付してください。

租税条約に基づく住民税(個人市・県民税)の免除について

「租税条約」とは、所得税や住民税などの税目に対し、国際間での二重課税の回避、脱税・租税回避の防止等を目的として、日本と諸外国との間で個別に定めた条約のことをいいます。

租税条約の内容は、締結相手国によって、対象とする税目、課税の範囲、租税の軽減・免除の範囲など異なりますので、詳しくは財務省ホームページ(条約データ検索)でご確認ください。

※二国間の租税条約に免除の記載がない場合でも、通達によって免除となる場合があります。

※所得税の免除を受けるための届出や租税条約の詳しい内容については、国税庁ホームページにてご確認いただくか、税務署にお問い合わせください。

事業所が手続きする場合

以下の書類を、毎年1月末までに税務課に提出してください。

- 摘要欄に免税対象者である旨が記載された給与支払報告書(記載例:日**租税条約第**条該当 など)

- 税務署へ提出した「租税条約に関する届出書」の写し

※記載不備等により、租税条約の内容を確認できない場合は、適用を受けることができません。

本人が手続きする場合

以下の書類を、毎年3月15日までに税務課に提出してください。

- 租税条約に関する住民税の届出書

- 本人確認書類(在留カード等顔写真付きの身分証明書)

- 税務署へ提出した「租税条約に関する届出書」の写し

- (※留学生の場合)在学証明書または学生証の写し

- (※事業等の修習者である場合)事業等の修習者であることを証する書類

- (※交付金等の受領者である場合)交付金等の受領者であることを証する書類

- (※雇用契約等を締結している場合)雇用契約等の契約書

※届出書と本人確認書類以外の書類は、前年以前に提出したものから変更がない場合は、添付を省略可

法人市民税

対象者

法人市民税は、均等割と法人税割があります。納めていただく対象は、市内に事務所・事業所・寮を有している法人です。

税額

法人市民税の税額は、「均等割額」と「法人税割額」の合計です。

- 法人市民税=均等割額+法人税割額

均等割額の税率

均等割額は、法人の資本金等の金額と市内に有する事務所・事業所の従業員数に応じて、次の表のとおりとなります。

※上記に掲げる法人以外の均等割額は50,000円です。

法人税割額の税率

法人税割額は、法人所得に応じて負担するもので、国の法人税額に税率8.4%を乗じて計算します。

- 法人税割額(100円未満切捨)=課税標準となる法人税額(1,000円未満切捨)×税率(8.4%)

法人の設立と異動について

次のような場合には市役所への届出が必要です。

設立

市内に法人を設立、または事業所等を設置した場合は、1か月以内に設立・設置に関する申告書を提出してください。その際には、「登記簿謄本の写し」及び「定款」の添付が必要となります。

異動

市内に事業所等がある法人で、届出事項(事業所や代表者等)に変更が生じた場合や、解散・休業・事務所の閉鎖等があった場合は、1か月以内に異動に関する届出書を提出してください。その際、変更内容が確認できる書類の添付が必要となります。